Amazon é o maior player de varejo online do mundo. É desnecessário contar aqui sua história, mas podemos resumi-la com alguns números impressionantes:

US$ 335 bilhões de GMV (Gross Merchandise Volume) em 2019;

Valor de mercado de US$ 1,25T (sim, trilhões, só fica atrás da Microsoft e da Apple);

Possui 49% de market share do e-commerce nos EUA e 5% de todo o varejo norte americano;

Apenas a rubrica de receita com de anúncios dentro da plataforma da Amazon já é quase a metade da receita de anúncios do Facebook;

Transformou o mercado de data centers no mundo, com o advento e escala de cloud computing, gerando muito mais eficiência para o setor;

Importante notar que, apesar de ter nascido como uma empresa que vendia apenas livros, hoje ela possui várias unidades de negócios. Como o Amazon Prime Video (serviço de streaming, concorrente da Netflix) e o Amazon Webservices, pioneiro e líder em cloud computing no mundo, concorrendo com Microsoft e Google.

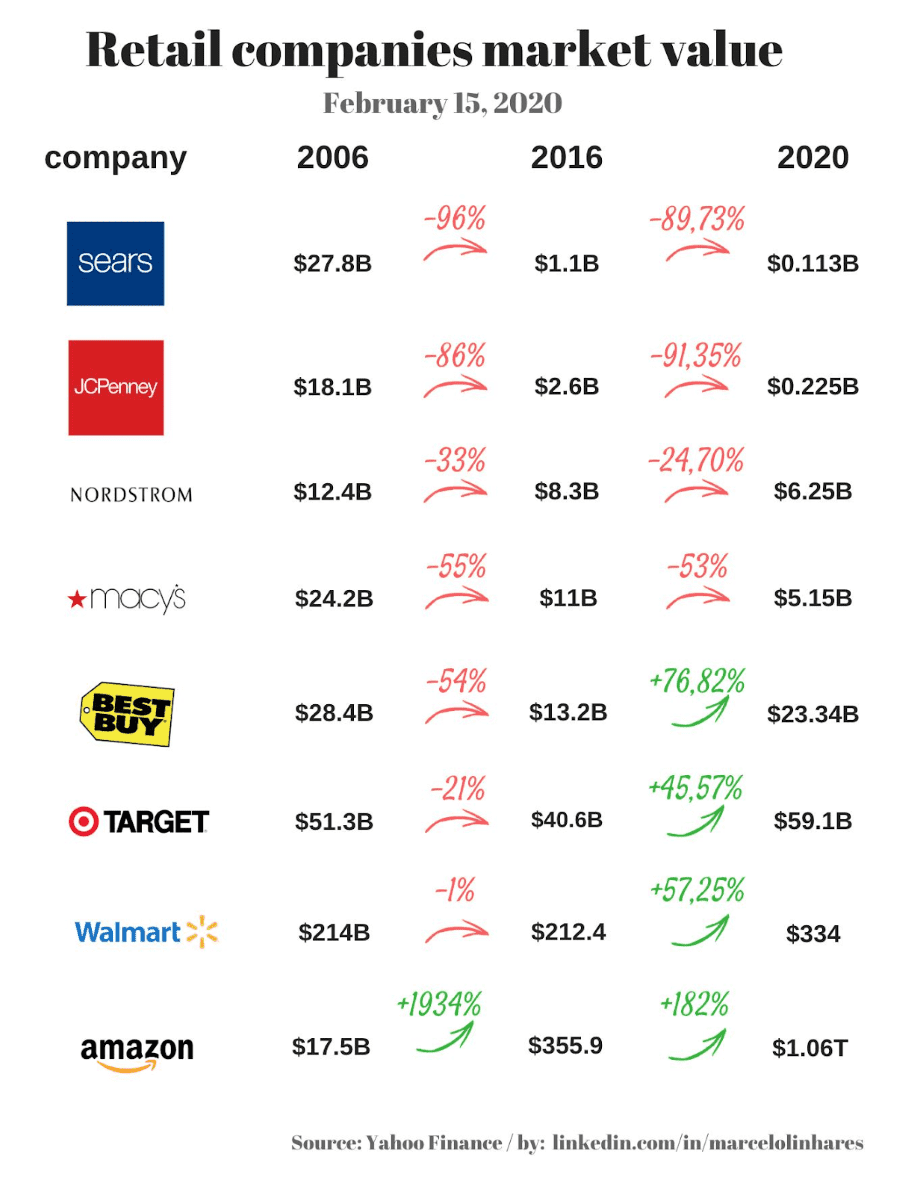

Entenda o “efeito Amazon” no varejo americano

O infográfico atualizado abaixo mostra como em apenas 15 anos varejistas centenárias, como Sears (chegou a ser a maior varejista do mundo), Macys e JCPenney tiveram seu valor de mercado derretidos. Enquanto isso, a Amazon saía de US$ 17 Bi para mais de US$ 1 Tri (6.135% de crescimento), em um movimento conhecido como “Apocalipse do Varejo”.

Apenas por curiosidade para você que investe em ações. Se tivesse vendido seu carro em 2006 por R$ 18 mil reais, pegasse todo esse dinheiro e investisse em ações na Amazon, hoje você teria um patrimônio de R$ 1,1 milhão!

Amazon no mundo

A Amazon hoje já está em 58 países. Além de liderar em market share na América do Norte, ela é líder na Europa Ocidental. Na Índia está muito próxima da Flipkart, adquirida pelo Walmart, com apenas 1% a menos de share online.

Ou seja, onde a Amazon entra, ou ela é líder de mercado ou está muito próxima da liderança. Exceto, adivinhem só, no Brasil.

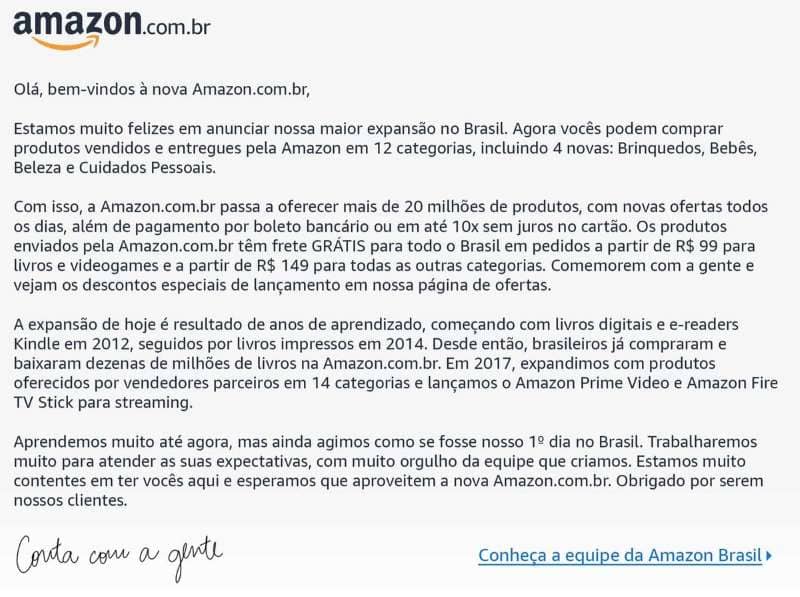

A história da Amazon no Brasil

Embora ela já estivesse no Brasil desde 2012 com livros digitais e em 2014 com livros impressos, foi só em janeiro de 2019 que de fato a gigante de Seattle entrou no Brasil com 12 categorias, no modelo 1P (venda direta) e 3P (marketplace). O anúncio veio com grande repercussão no mercado e um grande temor entre os varejistas brasileiros. Afinal, várias empresas centenárias americanas derreteram em valor de mercado com o chamado “efeito Amazon”.

A dúvida que fica é: Será que a Amazon vai fazer no Brasil o mesmo estrago que fez no varejo norte americano?

Veja o anúncio do lançamento da Amazon no Brasil

O lançamento do Amazon Prime

A Amazon lançou o Amazon Prime (serviço de assinaturas, com 150 milhões de membros no mundo) no Brasil apenas em setembro. Embora ela não divulgue seus números de GMV e assinantes no país, recentemente em release aberto aos acionistas informou que o lançamento do Prime no Brasil teve o crescimento mais rápido de toda sua história.

“Since launching Prime in September, Brazil has seen the fastest growth in paid Prime members in Amazon’s history”.

fonte: https://ir.aboutamazon.com/news-releases/news-release-details/amazoncom-announces-fourth-quarter-sales-21-874-billion

Os desafios da gigante de Seatle no mercado brasileiro

A Amazon talvez encontre no Brasil o maior desafio de sua história ao entrar em um novo mercado. Isso pode ocorrer pelo tamanho dos concorrentes; pela peculiar questão fiscal e tributária; ou até mesmo pela ineficiente infraestrutura logística do nosso país. Confira abaixo os principais “problemas” que a gigante de Seattle irá encontrar no Brasil.

Share de mercado do e-commerce ainda é baixo

Embora esteja crescendo dois dígitos seguidamente no Brasil, o share do e-commerce em relação ao varejo ainda é baixo, segundo E-Bit/Nielsen 4,3%. Enquanto no EUA, de acordo com relatório da Statista, já representa 11,2%. Logo, ter participação em pontos físicos no Brasil ainda representa uma vantagem competitiva enorme.

Isto pode mudar radicalmente com o efeito da Covid-19, onde houve um aumento exponencial dos pedidos online — e a fatia das vendas online ficou maior no varejo (em torno de 10%).

Pandemônio tributário e fiscal

Outra grande dificuldade da Amazon no Brasil será entender, compreender e se adaptar ao pandemônio tributário e fiscal do nosso país.

Para entender o tamanho do buraco, o Brasil já editou e publicou, desde a Constituição de 88, mais de 5,4 milhões de textos normativos. Isso representa aproximadamente 769 normas por dia útil, segundo o estudo feito pelo pelo Instituto Brasileiro de Planejamento e Tributação (IBPT).

O mesmo estudo do IBPT estima que as empresas brasileiras gastam em torno de R$ 65 bilhões por ano para se manter em conformidade com as normas fiscais.

Incrivelmente as empresas brasileiras já se adaptaram ao “caos” tributário, enquanto negócios de fora precisam ter uma curva de aprendizado enorme para realizar esta adaptação.

Logística ruim e liderada por uma empresa pública

A Amazon nos EUA verticalizou toda a cadeia. Ela é a responsável pelos CDs e por toda expedição e entrega dos produtos na casa do consumidor.

Aqui no Brasil, a B2W tentou fazer isto com a aquisição da Direct e da Click-rodo, sem muito êxito. É fato que por alguns incentivos tributários e pela sua grande capilaridade lastreada pelos franqueados, os Correios ainda lideram grande parte da logística do e-commerce — e, exceto que ocorra algum movimento de privatização, dificilmente surgirá outra companhia com capacidade de escala para competir com ele.

Logo, a Amazon vai ter muita dificuldade no Brasil para verticalizar a cadeia e conseguir garantir a mesma experiência de compra dos seus clientes por aqui. Afinal, a entrega é um atributo fundamental para satisfação dos clientes online.

Concorrência forte

O mercado varejista online nos últimos 10 anos teve um grande movimento de concentração. Se olharmos os dados do Ebit/Nielsen, o e-commerce em 2019 faturou R$ 61,9 bilhões (note que o Ebit não apura marketplaces como Mercado Livre). Somente o volume do GMV (Gross Merchandise Volume) online do Magazine Luiza (R$ 12,3 Bi) e da B2W (R$ 18,7 Bi) somados já representa quase 47% do volume transacionado em todo o e-commerce nacional em 2019.

Segundo o eMarketer, o share das vendas online da Amazon nos EUA é de 49% — quase o mesmo share da Magalu e da B2W juntas no mercado nacional. Resumindo, ela encontrou players grandes aqui:

Vale contarmos um pouco da história dos principais concorrentes que a Amazon vai encontrar no Brasil.

Magazine Luiza

O Magazine Luiza ultrapassou recentemente o valor de mercado de R$ 100 Bi na bolsa de valores. Trata-se da primeira varejista brasileira a atingir esta marca.

Já tentei explicar um pouco a razão da empresa ter valorizado mais de 1000% desde o seu IPO, mas a cada apresentação de resultados trimestral, os números do Magalu surpreendem.

Veja por exemplo os destaques do primeiro trimestre (na íntegra, direto do portal de RI da empresa):

Vendas totais aumentaram 34%, alcançando R$ 7,7 bilhões;

E-commerce cresceu 73%, atingindo R$ 4,1 bilhões e 53% das vendas totais;

Marketplace cresceu 185%, representando 30% do e-commerce total;

Vendas nas lojas físicas evoluíram 7% no total;

EBITDA ajustado de R$ 274 milhões, margem de 5,2%;

Lucro líquido de R$ 30,8 milhões, margem de 0,6%;

Posição de caixa total de R$ 4,6 bilhões em mar/20.

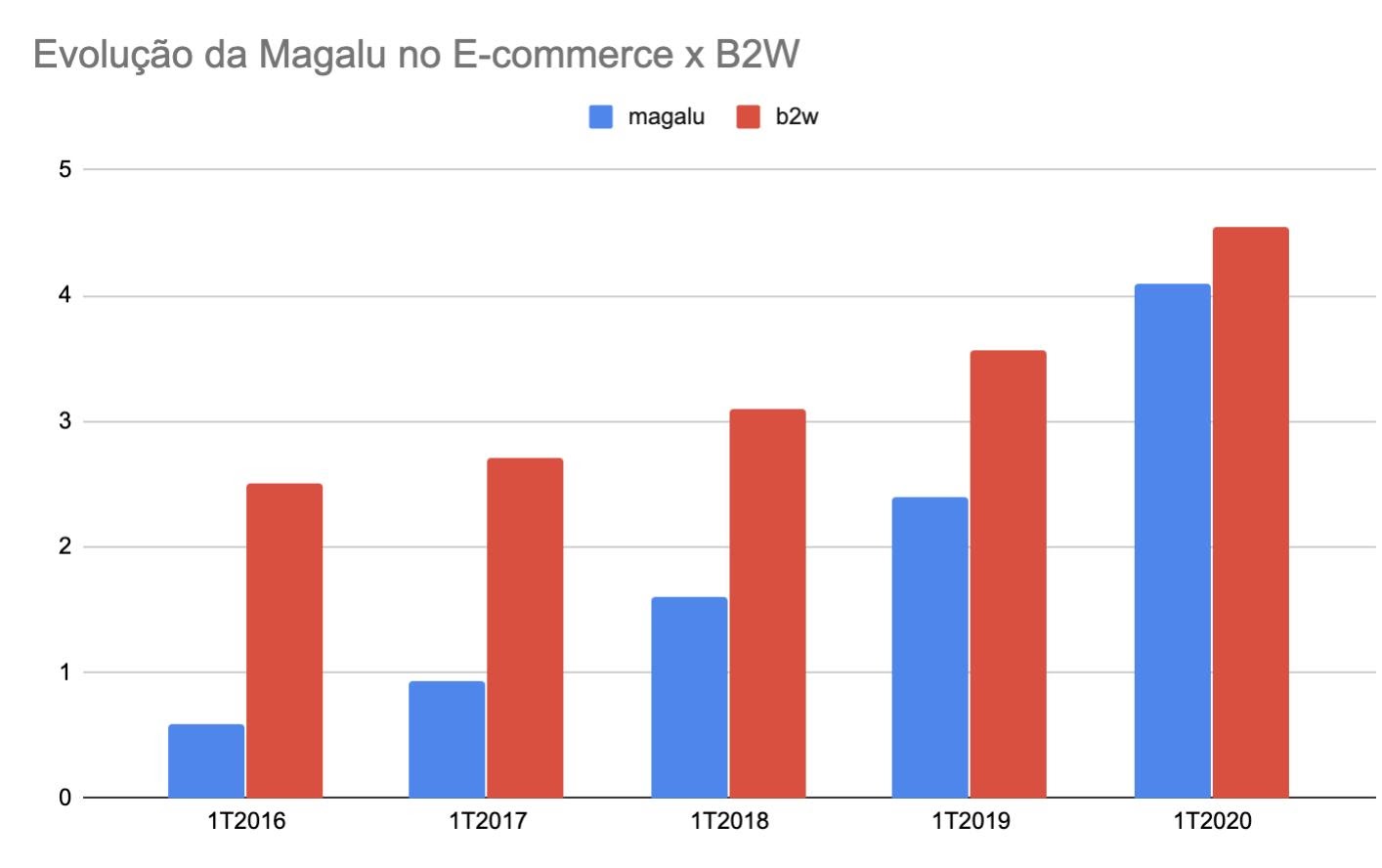

Muito a propósito, se continuar nesta evolução, o Magazine Luiza ameaça uma liderança histórica de mais de 14 anos da B2W. Confira um gráfico mostrando a diferença entre o GMV (gross merchandise volume) online da B2W e do Magalu e perceba como ele diminui a cada ano.

Mercado Livre

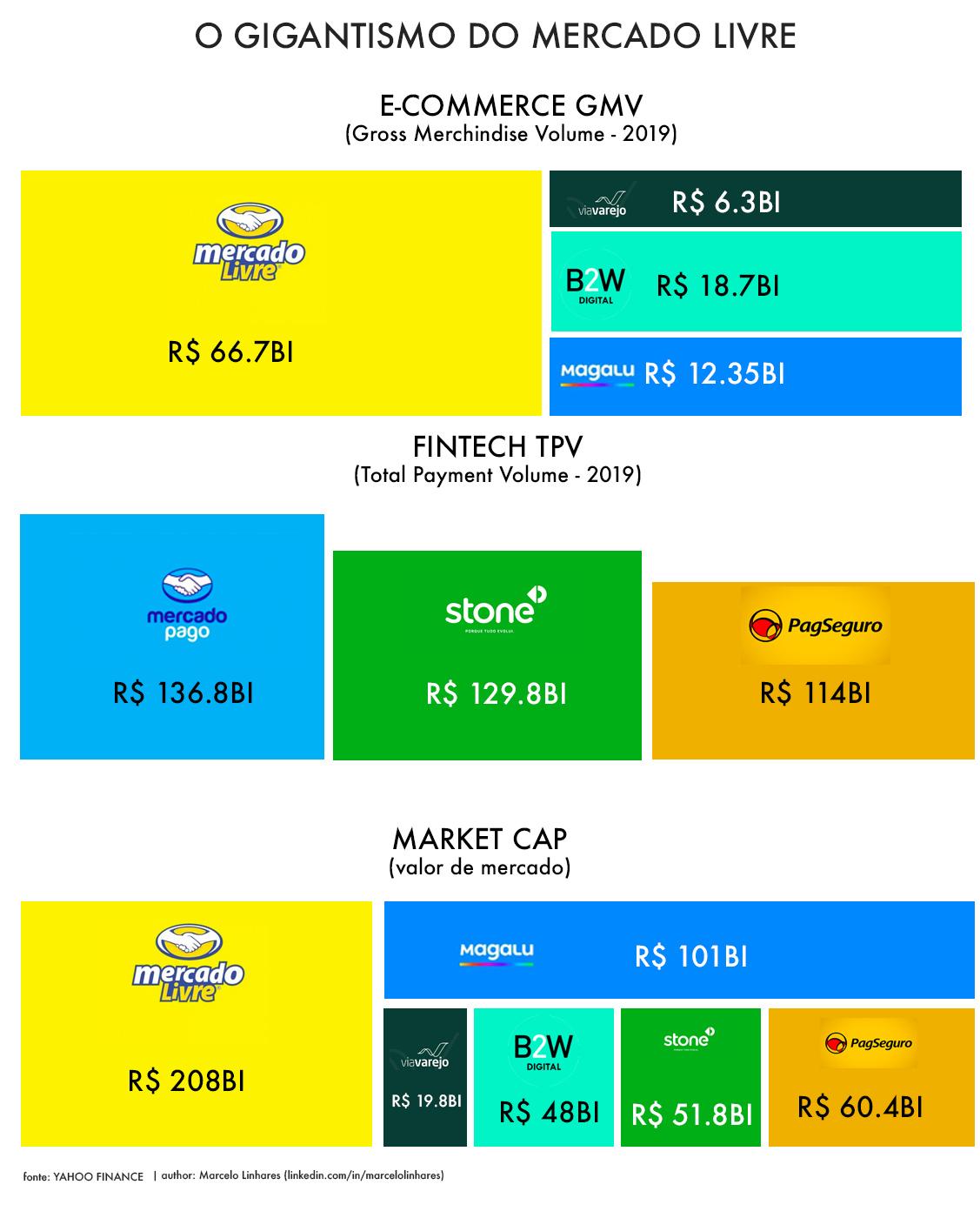

O Mercado Livre é o principal player de marketplace no Brasil. Segundo os dados apresentados aos investidores, só em 2019 ele transacionou na plataforma US$ 14 Bi. Disso, aproximadamente 60% é no Brasil (eles operam também no México e na Argentina). Ou seja, o Mercado Livre transacionou em 2019 mais ou menos R$ 40 bilhões.

Só no primeiro trimestre de 2020, a plataforma de pagamentos Mercado Pago transacionou US$ 8,1 Bi. Com a cotação do dólar atual em reais o valor seria de R$ 38 Bi. Para fins de comparação, a Stone no mesmo período fez R$ 37,6 Bi e o Pagseguro R$ 31 Bi. Ou seja, só a operação de pagamentos do Mercado Livre é maior que as operações da Stone e do Pagseguro juntas. Lembrando: este TPV (Volume Total de Pagamentos) do Meli é Latam. Olhando exclusivamente Brasil, portanto, Stone e Pagseguro são maiores.

Atualmente, o valor de mercado do Mercado Livre ultrapassa o de bancos tradicionais no Brasil, como por exemplo o Bradesco.

O Mercado Livre tem um valor de mercado de R$ 230 Bi, enquanto o Bradesco possui um valor de mercado de R$ 190 Bi.

Definitivamente, o Mercado Livre ganhou o jogo em marketplace no Brasil, e vai ser um competidor muito difícil para a Amazon.

Veja em um gráfico o tamanho do Mercado Livre, tanto na área de e-commerce quanto em pagamentos.

B2W

A B2W nasceu com a fusão da Americanas.com e do Submarino, lá em 2006. Muitíssimo a propósito, Submarino vai ter eternamente sua marca no e-commerce nacional. Devemos muito a Jack London e sua astúcia em criar um e-commerce em 1995.

Mas, passados quase 24 anos, a B2W hoje possui capital aberto e vale em bolsa aproximadamente R$ 50 Bi, crescimento de quase 50% em apenas 6 meses (a Covid-19 ajudou, não se esqueça disto).

A B2W fez em 2019 R$ 19 Bi de GMV, e executou muito bem seu plano estratégico iniciado em 2014 de colocar 50% do volume no modelo de Marketplace. O lucro continua não aparecendo, mas a geração de caixa melhorou muito neste modelo.

O próximo grande investimento da B2W agora está na área financeira, com o Ame Digital. Se você assistiu a alguma live neste período de pandemia, certamente já ouviu falar dele.

A B2W possui uma liderança histórica no Brasil, embora não seja líder em GMV de marketplace, tampouco possua nenhuma ação relevante no mundo físico — hoje liderada pela Magazine Luiza. Ela possui marcas muito fortes “pure-play” que vão dificultar bastante a vida da Amazon por aqui.

Custo de oportunidade

Existem algumas empresas que só entram em mercados se for para ser primeiro ou, no máximo, segundo lugar em market share. Caso contrário, simplesmente abandonam o mercado. É o tipo “go big or go home”.

Veja por exemplo o Walmart, que no mundo fatura US$ 472 Bi (dólares). Sua operação no Brasil, que foi vendida para a Advent, faturava R$ 28 Bi. Quando colocado este valor perto da fatia global da marca, não chega a 2%.

Ou seja, para executivos e acionistas em uma sala em Arkansas descontinuar a operação do Walmart no Brasil é fácil. Eles conseguem compensar este faturamento mais fácil em outros países, com menor competição, menor risco e, principalmente, com melhores margens.

A mesma coisa ocorre com a Amazon. Sua receita total no mundo é de U$ 280 Bi. Se ela for muito grande aqui no Brasil e tiver o faturamento de U$ 2,8 Bi (algo como R$ 13 Bi), ainda assim será apenas 1% do seu faturamento global. Isso é bem diferente dos seus concorrentes, como Magazine Luiza e B2W, que possuem 100% da sua receita no país.

Vários outros players grandes lá fora fracassaram aqui

A Amazon ainda vai conviver com o fantasma de grandes players americanos que fracassaram ou são “pequenos” no país, perto do tamanho deles nos EUA.

Walmart não deu certo aqui; Jcpenney (que, acredite, já foi dona da Renner) também teve uma experiência bem curta; e Fedex e Paypal, que são gigantes nos EUA, não estão nem entre os 3 primeiros em seus respectivos mercados no Brasil.

Conclusão

É possível que, dos 58 países que a Amazon está presente, o Brasil seja o mercado onde ela terá mais dificuldades, que precisará queimar mais caixa, fazer mais adaptações.

A situação pode eventualmente mudar caso haja aquisições de outros players e ela tenha êxito na integração dos negócios — lembrando que Walmart e Fedex também fizeram aquisições por aqui, o que não ajudou muito.

Longe de ter alguma conclusão, só o tempo dirá se a estratégia que funcionou em todo o mundo funcionará aqui também. Aguardemos…